存贷款基准利率,存贷款基准利率和存款准备金率(2024头条知乎已更新)

各位老铁们,大家好,今天由我来为大家分享存贷款基准利率,以及存贷款基准利率和存款准备金率的相关问题知识,希望对大家有所帮助。如果可以帮助到大家,还望关注收藏下本站,您的支持是我们最大的动力,谢谢大家了哈,下面我们开始吧!

存贷款基准利率是什么

存贷款基准利率是央行发布给商业银行的贷款指导性利率,是央行用于调节社会经济和金融体系运转的货币政策之一。基准利率是金融市场上具有普遍参照作用的利率,其他利率水平或金融资产费用均可根据这一基准利率水平来确定。

存贷款基准利率的意思就是央行(中国人民银行)发布给商业银行的贷款指导性利率,是央行用于调节社会经济和金融体系运转的货币政策之一。商业银行会根据这个基准利率制定存款利率的组合。提高基准利率意味着收缩信贷,降低社会流动性,提高信贷成本,缓和经济发展速度,反之亦然。

存贷款基准利率是指人民银行公布的商业银行存款与贷款的指导性利率。包括存款基准利率和贷款基准利率两种基准利率。 存贷款基准利率上调的意义 基准利率是中央银行实现货币政策目标的重要手段之一,制定基准利率的依据只能是货币政策目标。当政策目标重点发生变化时,利率作为政策工具也应随之变化。

存贷款基准利率是银行在存款和贷款方面设定的标准利率。以下是对存贷款基准利率的详细解释:存贷款基准利率定义 存贷款基准利率,也称为“官方利率”,是由中国人民银行或其他国家的中央银行所设定的利率标准。它是银行进行存款和贷款业务时的借鉴利率。

存贷款基准利率是指银行对于存款和贷款设定的基础利率。详细解释: 存贷款基准利率定义:存贷款基准利率,也称为法定利率,是央行公布的基准利率之一。这是商业银行进行贷款或吸收存款时,所借鉴的基准水平。简单来说,它就是银行给予存款者的利息和向贷款者收取的利息的基准标准。

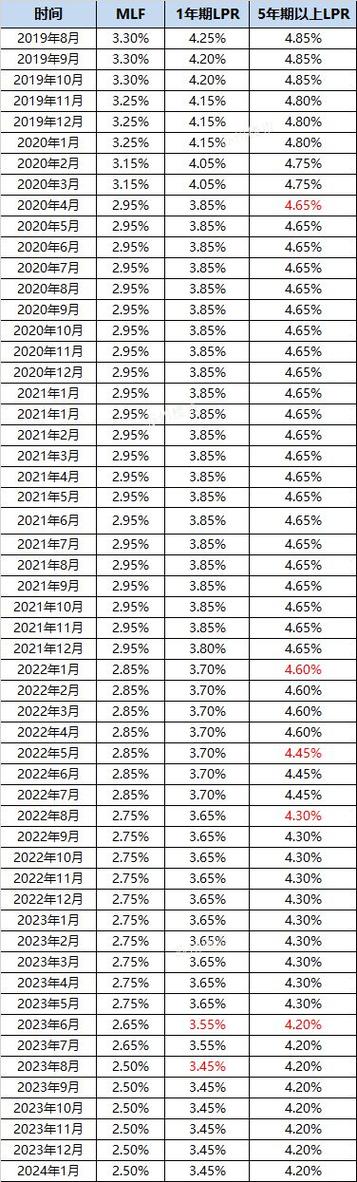

贷款基准利率是由央行不定期调整并统一发布。贷款市场报价利率(LPR)则是由报价行形成报价,并由央行授权全国银行间同业拆借中心计算并发布的利率。相比贷款基准利率,LPR的市场化程度更高,更能反映市场供求的变化情况。了解更多建行产品,打开微信“扫一扫”识别二维码。

存贷款基准利率是什么意思?

存贷款基准利率是央行发布给商业银行的贷款指导性利率,是央行用于调节社会经济和金融体系运转的货币政策之一。基准利率是金融市场上具有普遍参照作用的利率,其他利率水平或金融资产费用均可根据这一基准利率水平来确定。

存贷款基准利率的意思就是央行(中国人民银行)发布给商业银行的贷款指导性利率,是央行用于调节社会经济和金融体系运转的货币政策之一。商业银行会根据这个基准利率制定存款利率的组合。提高基准利率意味着收缩信贷,降低社会流动性,提高信贷成本,缓和经济发展速度,反之亦然。

存贷款基准利率是指银行对于存款和贷款设定的基础利率。详细解释: 存贷款基准利率定义:存贷款基准利率,也称为法定利率,是央行公布的基准利率之一。这是商业银行进行贷款或吸收存款时,所借鉴的基准水平。简单来说,它就是银行给予存款者的利息和向贷款者收取的利息的基准标准。

存贷款基准利率是指人民银行公布的商业银行存款与贷款的指导性利率。包括存款基准利率和贷款基准利率两种基准利率。 存贷款基准利率上调的意义 基准利率是中央银行实现货币政策目标的重要手段之一,制定基准利率的依据只能是货币政策目标。当政策目标重点发生变化时,利率作为政策工具也应随之变化。

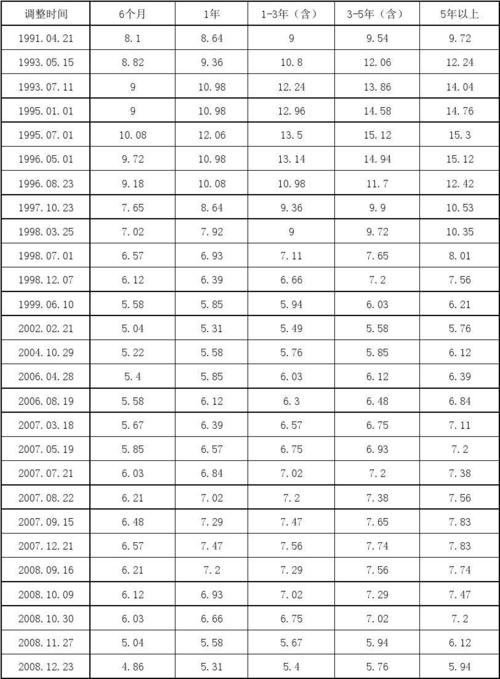

存贷款基准利率指的是中央银行公布的商业银行存款、贷款、贴现等业务的指导性利率,是央行用于调节社会经济和金融体系运转的货币政策之一,其他利率水平或金融资产费用均可根据这一基准利率水平来确定。中国人民银行决定,自2015年10月24日起,下调金融机构人民币贷款和存款基准利率,以进一步降低社会融资成本。

存贷款基准利率是指银行对于存款和贷款设定的基础利率。以下是详细解释:基准利率的定义 基准利率是由国家金融管理部门直接规定或由其引导形成的,用于指导金融市场利率水平的一种基础利率。它是金融市场上各种金融产品和金融工具的基础费用体系的重要组成部分。

央行利率是多少?

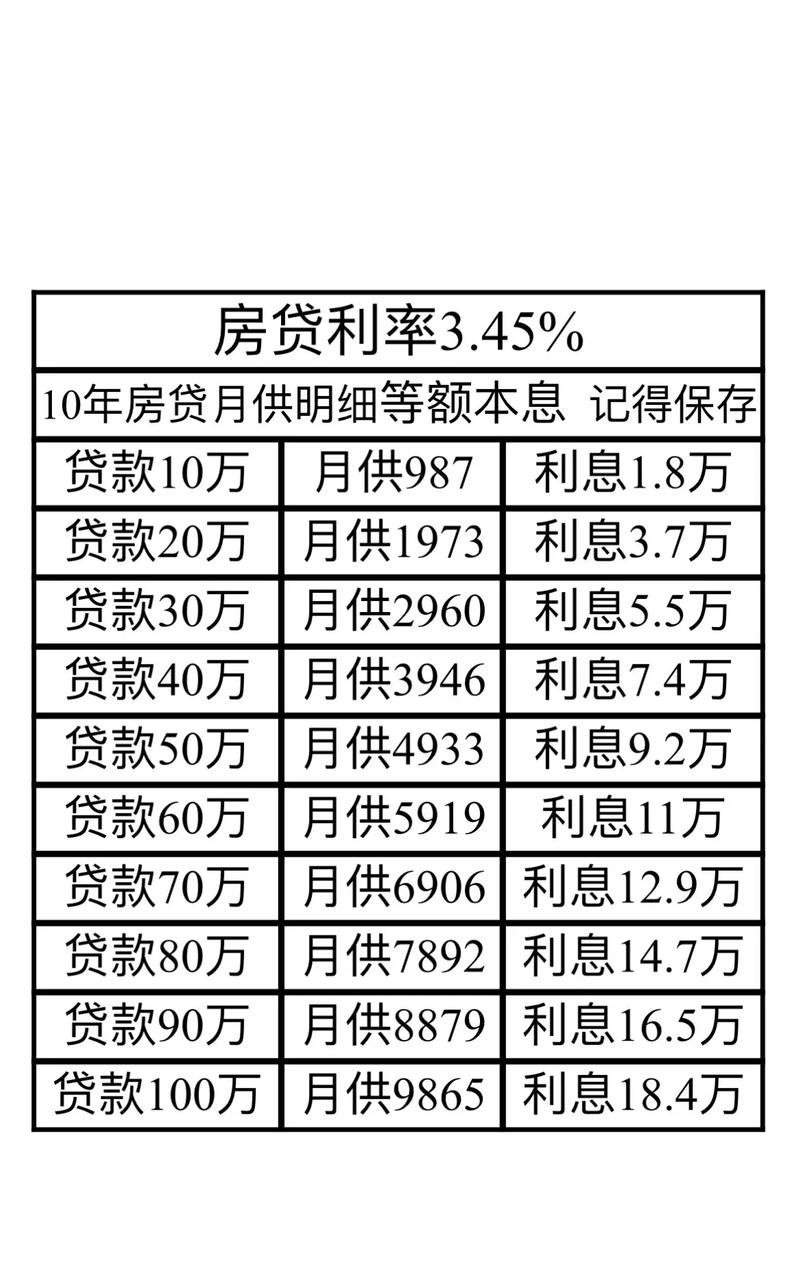

个人住房公积金贷款:5年以下(包含5年),年利率为75%;5年以上,年利率为25%。

长期贷款央行利率为75%。详细解释如下:央行利率定义 央行利率,即中国人民银行规定的利率,是金融市场利率的基准,对各类贷款利率具有指导性作用。长期贷款指的是贷款期限超过一年的贷款。在近来的金融政策下,央行长期贷款的基准利率对于经济稳定和资金流动起着重要作用。

当前,中国的银行存款利率呈现出多样化的特点。央行规定的活期存款年利率为0.30%,适合短期小额资金的存储需求。对于定期存款,整存整取的方式提供了不同期限的利率选取,从三个月到五年的不同期限,利率从35%至75%不等,满足了不同期限的资金规划需求。

央行的贷款基准利率是浮动的,具体数值会根据宏观经济环境和政策需要进行调整。以下为您提供最新信息:近来央行贷款基准利率为3%左右。该基准利率是央行用于计算贷款利息的基本利率。银行在发放贷款时,会依据央行的基准利率进行利率水平的高低设定,从而形成具体的贷款利率。

央行最新贷款利率:一年以内(含一年)是35%、一至五年(含五年)是75%、五年以上是90%。公积金贷款利率是,五年以下(含五年)是75%、五年以上是25%。

中央银行定期一年的存款利率是175,半年是155,二年225,三年275,五年275。 每个银行的存款利率都不一样,通常各大银行的存款利率都是在央行的基准利率上,进行浮动得出的。

存贷款基准利率和存贷款利率和存款准备金率的区别是?

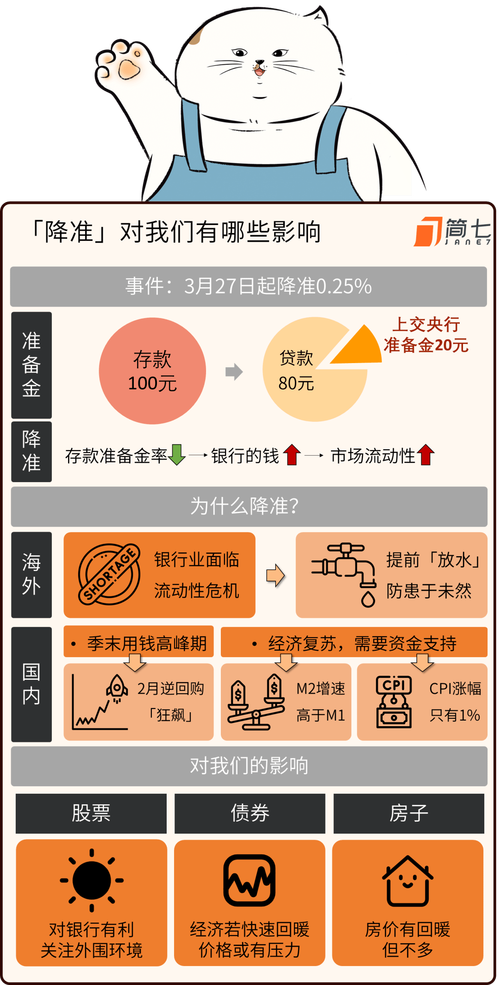

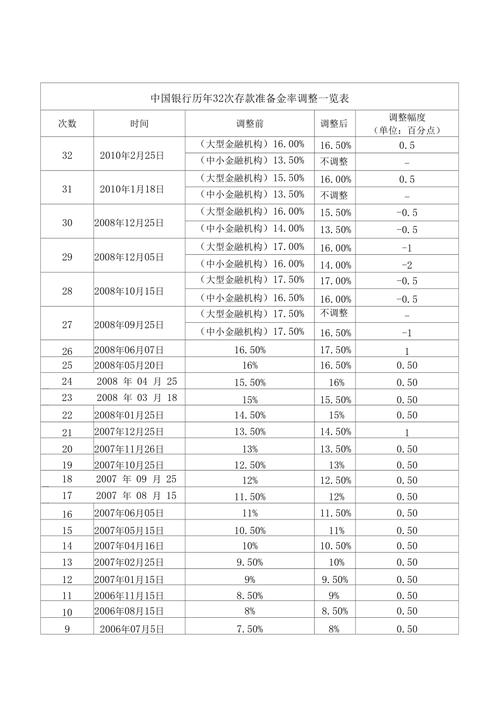

〖One〗、存贷款基准利率就是存贷款利率,后者只是简称。存贷款基准利率和存款准备金率两者的区别:含义不同,使用对象也不同。存款准备金率是是商业银行根据吸纳的存款,把存款按比率的一部分缴存在中央银行,这部分存款叫“存款准备金”,这个比率就是“准备金率”。

〖Two〗、存款准备金率;商业银行根据央行要求,把该行的存款总额的一定比例存款上交给央行作为担保金。比如该行有上年末有1000亿存款,就要交10亿元给央行。存贷款基准利率:央行制定的一段时间内的所有商业银行必须执行的存款、贷款的利率数,商业银行可以根据本行的情况和央行规定的上下限之内自己的存贷款利率。

〖Three〗、两者些许不同点:存款准备金,吸收或者释放银行的资金。是中央银行对商业银行的控制流动性措施。存贷款利率,吸收或者释放社会的资金。是商业银行对社会流动资金的控制。理论上准备金率上调,会减少商业银行的资金量,减少商业银行的可贷资金,从而调高存贷款利率。

存贷款基准利率与存款准备金率有区别吗

存贷款基准利率和存款准备金率两者的区别:含义不同,使用对象也不同。存款准备金率是是商业银行根据吸纳的存款,把存款按比率的一部分缴存在中央银行,这部分存款叫“存款准备金”,这个比率就是“准备金率”。存贷款基准利率 是银行存款和贷款业务的基准年利率,用来计算储户贷款和存款利息的。

两者些许不同点:存款准备金,吸收或者释放银行的资金。是中央银行对商业银行的控制流动性措施。存贷款利率,吸收或者释放社会的资金。是商业银行对社会流动资金的控制。理论上准备金率上调,会减少商业银行的资金量,减少商业银行的可贷资金,从而调高存贷款利率。

存贷款基准利率与存款准备金率有区别:一个是银行存款和贷款业务的基准年利率。存款准备金率是指银行对所有存入银行的资金按百分比提取的为应付储户挤兑情况下得现金率。存贷款基准利率是人行公布的对客户实施的存款与贷款的利率。

存款准备金是金融机构存放在中央银行的存款,满足客户提取存款和资金清算的需要。存放在央行的存款数量占总存款数量的比例就是存款准备金率。比如银行共有客户存款100元,其中20元存入央行,存款准备金率就是20%。存贷款基准利率是由央行公布存款、贷款利率,是各家银行制定存款、贷款利率的基础。

不一样,贷款基准利率是贷款利率下调,降息是存款利息下调,存款准备金是央行为了控制商业银行的贷款投放规模的金融政策。

提高人民币存贷款基准利率额意味着什么?

提高人民币存贷款基准利率额意味着什么?提高存款利率,可以吸收更多的民间资本,减少对货币的需求;另一方面,提高贷款利率,可以增加贷款的成本,贷款的人少了,就减少了货币的供给。货币的需求减少,供给也减少,那市场上流通的货币就会大大减少,从而稳定物价。

意味国家经济过热、社会上流通的货币较多、购买力太强、物价涨幅过快。存款利率上调是鼓励你把钱存银行,减少在社会上的货币流通量。贷款利率上调是限制你到银行借钱,同样减少社会上的货币流通量。

人民币加息通常是指中央银行提高基准利率,这一举措对经济有多方面的影响。首先,它可能导致股票和债券市场的费用下跌,因为更高的利率增加了借贷成本,降低了投资回报率,从而影响投资者对这类资产的需求。 加息还会影响汇率。

市场货币供应量增加,使企业资金使用成本减少,利润增加。增加货币供应量,使人们货币收入增加,促进消费。下调存贷款基准利率是在国内经济不够景气的情况下使用的促进经济发展的货币政策。

存贷款利率——存款利率 是指客户按照约定条件存入银行帐户的货币,一定时间内利息额同贷出金额即本金的利率。有活期利率和定期利率之分,有年/月/日利率之分。 存贷款利率——贷款利率 是指借款期限内利息数额与本金额的比例。我国的利率由中国人民银行统一管理,中国人民银行确定的利率经国务院批准后执行。

贷款市场报价利率与贷款基准利率有什么区别?

贷款基准利率是由央行不定期调整并统一发布。贷款市场报价利率(LPR)则是由报价行形成报价,并由央行授权全国银行间同业拆借中心计算并发布的利率。相比贷款基准利率,LPR的市场化程度更高,更能反映市场供求的变化情况。了解更多建行产品,打开微信“扫一扫”识别二维码。

贷款市场报价利率(LPR)与贷款基准利率在含义和作用上有所不同。首先,贷款基准利率是央行设定的指导性利率,作为货币政策工具,用来影响商业银行的信贷供应,通过调整基准利率来调控经济的信贷流动性和资金成本。当基准利率上升时,银行会提高贷款利率,从而减少信贷供应,反之则增加信贷供应。

贷款市场报价利率(LPR)与贷款基准利率是两个不同的利率概念。LPR,作为银行间市场的贷款报价基准,由各报价行按照公开市场操作利率加点形成,为银行贷款定价提供借鉴。而贷款基准利率则是由中国人民银行制定的,给商业银行的贷款指导性利率,并非实际贷款利率。

答案:贷款基准利率是金融机构借鉴的利率,用于指导贷款市场的利率水平;而贷款市场报价利率是市场化的贷款利率,由具有代表性的金融机构报价确定。解释:贷款基准利率是人民银行公布并实施的,作为金融市场各类贷款利率的参照标准。

LPR利率(贷款市场报价利率)与贷款基准利率之间存在显著差异。其主要区别在于利率的决定因素——是由政府制定,还是遵循市场规律。贷款基准利率是由中央银行设定的,旨在为商业银行提供贷款指导性的利率。而LPR(Loan Prime Rate)则是由各报价行根据公开市场操作利率加上一定的基点来形成报价的。

LPR和基准利率区别为:性质不同,LPR是贷款市场报价利率,基准利率是金融市场的参照利率;作用不同,LPR的作用是指导信贷市场产品定价,基准利率的作用是帮助形成利率市场化机制;特点不同,LPR市场化程度比较高,基准利率市场化程度较低。而日常生活中,房贷借鉴的是LPR,而其他的贷款均借鉴基准贷款利率。

好了,文章到这里就结束啦,如果本次分享的存贷款基准利率和存贷款基准利率和存款准备金率问题对您有所帮助,还望关注下本站哦!